Кредит ресімделгенге дейін азаматтарға неге назар аудару керек, кредиттік шарттың қолданылу кезеңінде нені ұмытпау керек және банктік қарыз немесе микрокредит бойынша мерзімі өткен жағдайда не істеу керектігі туралы Fingramota.kz айтып береді.

Кредиттік ұйыммен шартқа қол қойғаннан кейін сіз барлық міндеттемелерді автоматты түрде қабылдайсыз және қарызды уақтылы өтеу үшін толық жауапкершілікті аласыз. Сондықтан оған қол қоймас бұрын банктік қарыз немесе микрокредит беру туралы шартты мұқият оқып шығу керек, менеджерден түсініксіз тұстарын нақтылау керек. Сұрақтар қоюдан қорықпаңыз, себебі шарт жасасқанға дейін сіз ресімдейтін кредиттің негізгі шарттары туралы толық ақпарат алған маңызды болады.

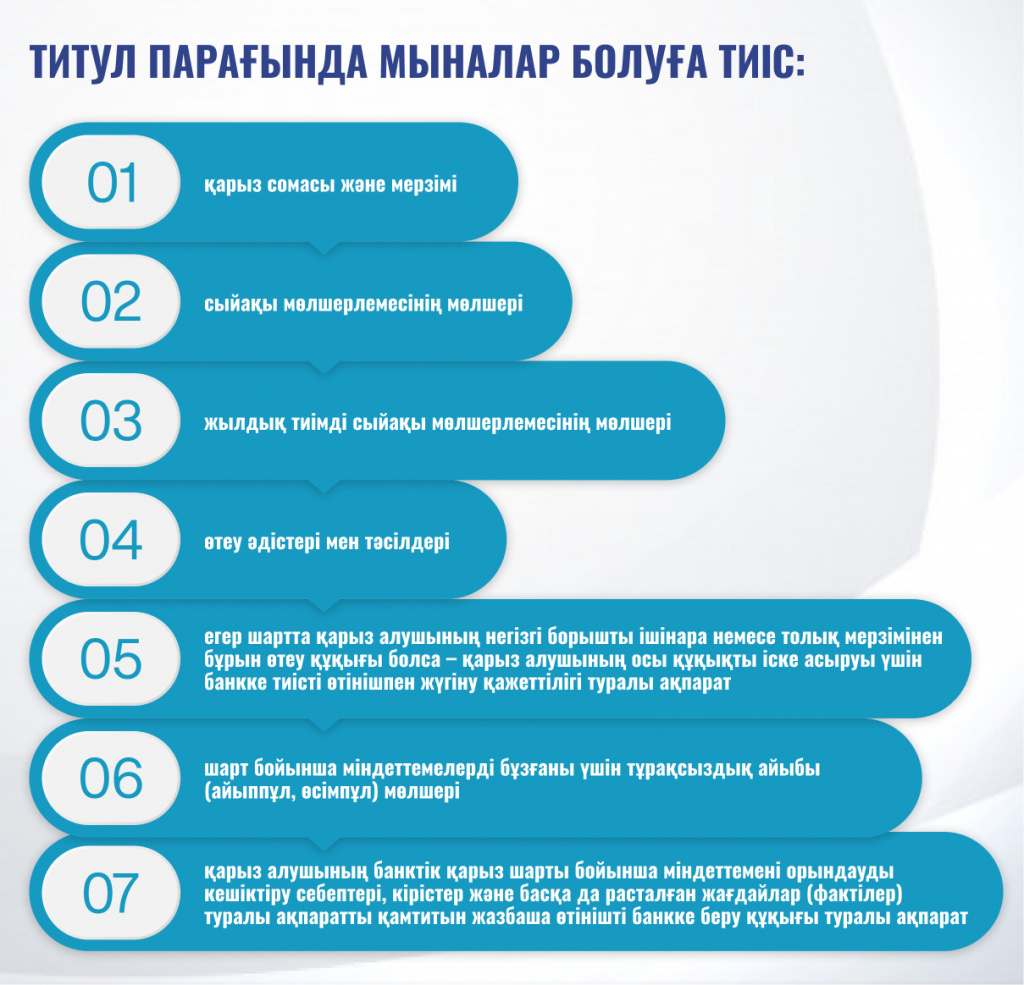

Титул парағы

Қарыз туралы негізгі ақпарат титулдық парақта болады. Ол міндетті түрде қарыз шартына қоса беріледі және оның ажырамас бөлігі болып табылады. Титул парағының форматы барлық кредиттік ұйымдар үшін бірдей.

Титул парағында мыналар болуы тиіс:

- қарыз сомасы мен мерзімі;

- сыйақы мөлшерлемесінің мөлшері;

- жылдық тиімді сыйақы мөлшерлемесінің мөлшері;

- өтеу әдісі мен тәсілі;

- шартта қарыз алушының негізгі борышты ішінара немесе толық мерзімінен бұрын өтеуге құқығы болған кезде – қарыз алушының осы құқықты іске асыру үшін банкке тиісті өтінішпен жүгіну қажеттілігі туралы ақпарат;

- шарт бойынша міндеттемелерді бұзғаны үшін айыпақының (айыппұлдың, өсімпұлдың) мөлшері;

- қарыз алушының банкке банктік қарыз шарты бойынша міндеттемені орындауды кешіктірудің себептері, кірістері және басқа да расталған мән-жайлар (фактілер) туралы мәліметтерді қамтитын жазбаша өтініш беру құқығы туралы ақпарат.

Шарттың мәтіні титулдық парақтан кейін жазылады және А4 форматындағы парақтарда «Times New Romаn» қарпімен көлемі 12-ден кем емес, қалыпты аралықтармен және абзац шегіністерін қолданумен басылады.

ЖТСМ және кредиттік шарттың басқа да маңызды тармақтары

Шарттың жалпы талаптары берілетін қарыз туралы мынадай негізгі ақпаратты қамтиды:

- шарт жасалған күн;

- қарыз сомасы мен валютасы;

- қарыз мерзімі және шарттың қолданылуы;

- кезектілік, тәртіп (тараптардың келісімі бойынша касса, терминал арқылы) және қарыз бен сыйақыны өтеу кезеңділігі;

- егер кредит кепілмен қамтамасыз етілген болса, онда жалпы талаптарда кредиттік ұйымдар кепілмен қамтамасыз етуді көрсетуі тиіс;

- кредиттік ұйымның деректемелері;

- қарыз алушы шарт бойынша міндеттемелерді орындамаған не тиісінше орындамаған кезде кредиттік ұйым қабылдайтын шаралар.

Кредиттік шартта жылдық тиімді сыйақы мөлшерлемесі (ЖТСМ) қандай болатыны көрсетілуге тиіс. ЖТСМ – бұл барлық төлемдердің жалпы сомасы, оған ай сайынғы төлемдердің мөлшері және банктік қарыз беруге және қызмет көрсетуге байланысты басқа да комиссиялар кіреді. Яғни, ЖТСМ кредиттің нақты құнын көрсетеді, осы мөлшерлеме бойынша кредит алудың нешеге шығатынын анықтауға болады.

Қарызды өтеу әдістері

Кредиттік ұйым (банк немесе МҚҰ) өзінің ішкі қағидаларына сәйкес сараланған, аннуитеттік немесе басқа әдісті ұсына алады. Қарызды өтеудің екі негізгі әдісін қарастырамыз.

Сараланған әдіс негізгі қарызды тең үлестермен өтеуді қамтиды. Ай сайынғы төлем ай сайын азаяды, себебі негізгі қарыз тең үлестермен өтеледі, ал пайыздар қарыздың қалған бөлігіне есептеледі. Егер сіз мерзімінен бұрын өтеуді жоспарласаңыз, бұл тиімді.

Мысалы, сіздерге 36 ай мерзімге 1,5 млн теңгеге кредит мақұлданды, пайыздық мөлшерлеме 29%-ды құрайды. Бірінші айда төлем 77 916,67 теңгені, екінші айда – 76 909,72 теңгені, үшінші айда – 75 902,78 теңгені және одан әрі кему бойынша құрайды. Соңғы айда ай сайынғы төлем 42 673,61 теңгені құрайды.

Аннуитет әдісі – бұл жерде кредит беру мерзіміне созылған тең ай сайынғы төлемдер туралы айтылады. Берешекті өтеу қарыз алудың бүкіл мерзімі ішінде тең төлемдермен жүзеге асырылады. Негізгі қарыз бойынша төлемдер ұлғаяды, ал сыйақы бойынша төлемдер азаяды, яғни алғашқы айларда төлемдердің негізгі сомасы сыйақыны өтеуге кетеді.

Мысалы, сол деректерді алайық: жылдық 29% пайыздық мөлшерлемемен 36 ай мерзімге 1,5 млн теңгеге кредит. Шарттың қолданылу мерзімі аяқталғанға дейін ай сайынғы төлем 62 858,57 теңгені құрайды.

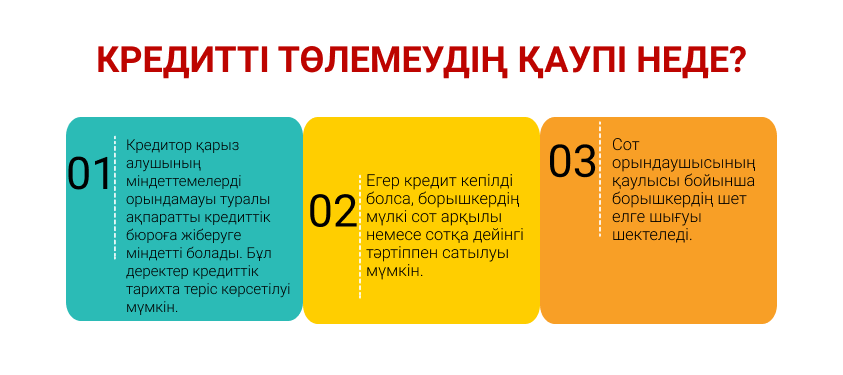

Кредитті уақтылы өтеңіз

Кредитті өтеуді созбаңыз. Төлеу кестесін сақтаңыз, телефоныңызға жоспарлы төлем күні туралы еске салуды орнатыңыз. Төлем күніне дейін 5–7 жұмыс күні бұрын салған өте дұрыс, себебі ақша шотқа уақтылы түседі.

Егер кредитті алдын ала өтеу мүмкін болса, онда соны пайдаланыңыз, себебі болашақта мерзімін өткізіп алу мүмкін болатын түрлі жағдайлар туындауы ықтимал. Егер сіз кредиттік мерзімінен бұрын өтеу тәсілімен толық жапсаңыз, банктен немесе МҚҰ-дан өтеген-өтемегеніңізді нақтылаңыз. Ай сайынғы жоспарлы төлем дұрыс есептен шығарылу үшін өзіңізді мобильді банктік қосымшаңызда немесе кредитордың сайтында мерзімінен бұрын өтеуді дұрыс ресімдеу қажет. Кредиттік ұйымнан кредитіңіздің толық өтелгенін растайтын анықтама алғаныңыз дұрыс.

Өзіңіздің шығыстарыңыз бен кірістеріңізді дәл болжау үшін егжей-тегжейлі қаржылық жоспар құрыңыз. Өз жалақыңызды, сыйлықақыңызды, жәрдемақыңызды ғана емес, сонымен қатар қосымша кірісті, ауыру, мысалы, басқа да төтенше жағдай салдарынан жұмыстан айырылған жағдайда жинақтарыңызды да ескеру қажет. Барлығын бақылауда ұстайтындар үшін лайықты нұсқа, – бұл жұмысқа жарамсыздықтан және жұмыстан айырылудан сақтандыру. Кредит бойынша ай сайынғы төлем мөлшері сіздің жалақыңыздың жартысынан аспауы тиіс, ал қауіпсіздік қаржылық жастықшаңыз сіздің ресми алты жалақыңызға тең болуы тиіс.

Егер кредитті жаба алмасаңыз, әсіресе мерзімін өткізіп алсаңыз, онда кредитордан қашпаңыз.

Берешектің мерзімін өткізіп алған жағдайда

2021 жылғы 1 қазаннан бастап Қазақстанда кредиттік ұйымдардың қарыз алушы жеке тұлғалардың проблемалық берешегін реттеуінің бірыңғай құқықтық режимі жұмыс істейді. Банктер мен микроқаржы ұйымдары қарыз алушыға мерзімін өткізіп алу туралы ол туындаған сәттен бастап 20 күн ішінде хабарлауға міндетті. Хабарламада кредиторлар туындаған мерзімін өткізіп алудың нақты мөлшерін көрсете отырып, төлемдерді енгізу қажеттілігі туралы хабардар етуі, олардың өздеріне жүгіну құқықтары және кредиттер мен микроқарыз бойынша өз міндеттемелерін орындамау салдары туралы айтып берулері қажет.

Егер сізде кредит бойынша мерзімі өткен берешек бар болса, мерзімін өткізіп алған күннен бастап 30 күн ішінде банкке кредитті қайта құрылымдау үшін жазбаша өтінішпен немесе кредит шартында жазылған өзге де тәсілмен жүгінуіңіз қажет. Өтініште мерзімін өткізіп алу себебін көрсетіңіз, қайта құрылымдау мүмкіндігіне қатысты өз ұсыныстарыңызды ұсыныңыз және кірістеріңіздің төмендегенін куәландыратын растау құжаттарын және өз міндеттемелеріңіз бойынша ақы төлеуге мүмкіндіңіздің жоқ екендігін көрсетіңіз.

Қайта құрылымдау талаптары: сыйақы мөлшерлемесін азайту, төлемді кейінге қалдыру, өтеу әдісін өзгерту, қарыз мерзімін ұлғайту, борыш жүктемесін азайту (мерзімі өткен негізгі борыш, сыйақы, айыпақы және төлемдер мен комиссиялардың өзге де түрлері), ипотека нысанасы болып табылатын жылжымайтын мүлікті дербес түрде сату немесе кепіл мүлкін кредиторға беру арқылы бас тарту төлемін беру, сатып алушыға міндеттемені беру арқылы жылжымайтын мүлікті өткізу түрінде болуы мүмкін.

Кредитор сіздің өтінішіңізді қабылдауға, тіркеуге және қарауға, күнтізбелік 15 күн ішінде жауап беруге, атап айтқанда, банктік қарыз шартының талаптарына сіз ұсынған өзгерістерді қабылдау арқылы келісім беруге, шарттың талаптарын өзгерту бойынша өзінің ұсыныстарын беруге немесе себептердің уәжді негіздемесін көрсете отырып, бас тартуға тиіс. Шарттың талаптарына өзгерістер енгізу банк осындай шешім қабылдаған күннен бастап күнтізбелік 15 күн ішінде жүзеге асырылады.

Егер сіз кредитормен келісімге келе алмасаңыз, онда сіздің Қаржы нарығын реттеу және дамыту агенттігіне жүгінуге құқығыңыз бар. Бұл ретте өзіңіздің банкке немесе МҚҰ-ға жүгінгеніңізді міндетті түрде растау қажет болады. Агенттік өтініш берушінің жолданымы негізінде өз өкілеттіктерінің шеңберінде кредиторға қатысты құжаттамалық тексеруге бастамашылық жасайды және тексеру іс-шаралары аяқталғаннан кейін банкке мәселені жан-жақты қарауға және кредитор қабылдаған шешімге қатысты іс-қимыл бойынша бағалауды ұсынады. Осы кезеңде кредитордың халықтың әлеуметтік осал топтарына жататын борышкерлердің кепілге берілген мүлкін өндіріп алу рәсімдерін бастауға құқығы жоқ.

Азаматтардың проблемалық берешегін реттеудің сотқа дейінгі тәртібінің тиімділігін арттыру үшін 2024 жылғы қаңтардан бастап нормативтік құқықтық актілерде банктер мен МҚҰ-ға қойылатын жаңа талаптар белгіленді.

Жаңа өзгерістерге сәйкес қарыз алушыға мерзім кешіктірілген күннен бастап күнтізбелік 30 күн өткен соң қарыз шартының талаптарын өзгерту туралы өтінішпен жүгіну құқығы беріледі. Яғни, қарыз алушы мерзім кешіктірілген күнге аса тәуелді емес және борышты реттеу үшін кредиторға кез келген уақытта жүгіне алады.

Тағы бір норма кредитті қайта құрылымдау мәселесін қарау үшін банктер мен МҚҰ-ның қарыз алушыдан мерзімі өткен берешекті немесе оның бір бөлігін біржолғы өтеуді талап ете алмайтынын білдіреді. Негізінде кредит бойынша төлемдердің жаңа кестесін беру үшін көптеген банктер мен МҚҰ қарыз алушыдан алдымен берешек сомасының 20-30%-ы мөлшерінде жарна енгізуді талап етті және осыдан кейін ғана қайта құрылымдау мәселесін шешуге кірісті. Қазір бұл тәсіл қолданылмайды.

Сондай-ақ, жаңа нормалар банктерге қарыз алушының банктік қарыз шартында көрсетілген тұрғылықты (тұратын) мекенжайы бойынша, SMS-хабар, push-хабарлама немесе мобильді қосымша арқылы қарыз алушыға хабарлау міндетін жүктейді. Хабарламада мерзімі өткен берешектің толық сомасы, сондай-ақ негізгі борыш, сыйақы бойынша есептелген сома көрсетілуі тиіс. Сонымен қатар, хабарламада негізгі борышты қайтару және (немесе) сыйақы төлеу бойынша міндеттемелерді бұзғаны үшін есептелген айыпақының (өсімпұлдың) сомасы болуға тиіс.

«Қазақстан Республикасының кейбір заңнамалық актілеріне кредит беру кезінде тәуекелдерді барынша азайту, қарыз алушылардың құқықтарын қорғау, қаржы нарығын реттеуді және атқарушылық іс жүргізуді жетілдіру мәселелері бойынша өзгерістер мен толықтырулар енгізу туралы» 2024 жылғы 19 маусымдағы Қазақстан Республикасының Заңында кредитордың қарыз алушыға мерзімді кешіктіргені туралы хабарлау мерзімі 20 күннен 10 күнге дейін қысқартылған.

Бұл ретте кредитордың кредит беру шартының талаптарын өзгерту бойынша ұсыныстарын алған күннен бастап күнтізбелік 30 күн ішінде қайта құрылымдау талаптары бойынша келісімге келе алмау реттеуден бас тарту болып есептеледі.

Fingramota.kz-тен бірнеше пайдалы ұсыным

- Кредит алу оңай, оны төлеу қиын екенін есте сақтаңыз. Сондықтан қарызға ақша алу үшін банкке бармас бұрын мұқият ойлану керек, кідіре тұрыңыз. Сізге кредит не үшін керек екенін шешіңіз. Кредитті ағымдағы кредитті өтеу үшін, әсіресе оның талаптары «ескі» кредиттен қатты ерекшеленбейтін болса, ресімдеген дұрыс емес. Өзіңізге шынайы жауап беріңіз: сіз кредитсіз амалын таба аласыз ба? Бұл қарыз алушы ретінде сізге, ең алдымен, ұзақ уақыт бойы орындап отыру қажет болатын міндеттеме екенін есте ұстаңыз. Өз қаржылық жағдайыңызды нақты бағалай біліңіз.

- Ешбір жағдайда, ағымдағы кредитті өтеу үшін немесе мысалы, күмәнді жобаларға немесе ақшалай салымдар арқылы жоғары пайда алуға уәде беретін ұйымдарға инвестициялау үшін кредит алмаңыз.

- Алаяқтықтан сақ болыңыз! Сенімсіз кредиторларға жоламаңыз – кредиттер немесе микрокредиттерді тек қана Қаржы нарығын реттеу және дамыту агенттігінің лицензиясы бар ұйымдарда ғана ресімдеңіз. Сол кезде сіз өз қаржылық қызметтерді тұтынушы ретінде құқығыңызды қорғай аласыз, ал реттеуші сіздің мүдделеріңізді қорғай алады. Егер сіз жалған кредиторларға тап болсаңыз, құқық қорғау органдарына жүгініңіз.

- Соңғы уақытта қаржы алаяқтары түрлі айла-шарғы тәсілдерін шығарып және түрлі психологиялық тәсілдерді қолданып ерекше белсенділік пен жасампаздық танытуда. Алайда, оларға сену арқылы сіз ақшаңыздан қағылып, кредиттік ұйым алдындағы қарызыңызбен қалуыңыз мүмкін. Сондай-ақ, банктік карталарыңыздың толық деректемелерін қоса алғанда, өз конфиденциалдық деректеріңізге сақ болыңыз. Егер олар қаскүнемдердің қолына түссе, олар сіздің атыңызға онлайн-кредиттер ресімдеп жіберуі ықтимал. Осындай фактілерді уақытында анықтау үшін өз кредиттік тарихыңызды жиі тексеріп отырыңыз.

Fingramota.kz-пен бірге қаржылық тұрғыдан сауатты болыңыз!

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Мұра – пайда немесе проблема? Оны қалай дұрыс ресімдеу қажет

Жеке сот орындаушылары "қол сұғылмайтын" банк шотын бұғаттауға құқылы ма?

Әлеуметтік желілердегі алаяқтық: өзіңізді қалай қорғау керек?

Қате ақша аударымы, не істеу керек: қадамдық нұсқаулық

Өзін-өзі жұмыспен қамтығандарға арналған салық түрлері: нелерді білу қажет?