Қазақстанда қарыздар мен кредиттерді тек екінші деңгейдегі банктер, банк операцияларының жекелеген түрлерін жүзеге асыратын ұйымдар және микроқаржылық қызметті жүзеге асыратын ұйымдар ғана бере алады. Мұндай кредиторлар өз қызметін жүзеге асыру үшін ҚР Қаржы нарығын реттеу және дамыту агенттігінен лицензия алуға міндетті.

Fingramota.kz кредиттік өнімдердің банктер мен МҚҰ-дан айырмашылығы қандай екендігі және олар жөнінде қарыз алушыларға нелерді білген маңызды екенін толығырақ айтып береді.

Банктік қарыздар

Бүгінгі таңда банктер жеке тұлғаларға, сондай-ақ бизнес өкілдеріне көптеген мамандандырылған кредиттік бағдарламалар мен өнімдер ұсына алады. Қазақстандықтар көптеген кредиттік ұсыныстардың ішінен өздері үшін тек оларға ғана қолайлы ұсынысты таңдай алады. Банктер тұрғын үй, автокөлік сатып алуға қарыздар, басқа сатып алуларға тұтынушылық кредиттер береді. Және де олар ақшаны қарыз алушыға өтемділік, мерзімділік, қайтарымдылық талаптарымен беруге міндеттенеді. Кредиттер кепілді және кепілсіз болады. Банктер мен банк операцияларының жекелеген түрлерін жүзеге асыратын ұйымдар сондай-ақ ипотекалық қарыздар береді.

Коммерциялық банктер қарыздарды дербес, сондай-ақ серіктестермен – автодилерлермен, құрылыс компанияларымен, жоғары оқу орындарымен, медициналық клиникалармен және басқа да ұйымдармен бірге бере алады.

Кредитті таңдаған кезде ЖТСМ-ға назар аудару ұсынылады – бұл кредиттік ұйымның қызметтері бойынша дұрыс, жылдық, тиімді, салыстырмалы түрде есептелген (нақты құны) сыйақы мөлшерлемесі. Бұл банктерге де, микроқаржылық қызметті жүзеге асыратын ұйымдарға да қатысты. ЖТСМ-да қарыз берумен және қызмет көрсетумен байланысты барлық комиссиялар, төлемдер қамтылады, яғни бұл кредит бойынша артық төлемнің нақты көрсеткіші. Кепілсіз банктік қарыздар бойынша ЖТСМ-ның шекті мәні 56%-ды, кепілді банктік қарыздар бойынша – 40%-ды құрайды, ипотекалық тұрғын үй қарыздары бойынша ЖТСМ-ның шекті мәні 25%-ды құрайды.

Банктер мен банк операцияларының жекелеген түрлерін жүзеге асыратын ұйымдардың тізімі ҚНРДА-ның gov.kz интернет-ресурсында «Банк секторы» бөлімінде орналастырылған. Бүгінде Қазақстанда 21 банк және 6 банктік емес ұйым жұмыс істейді.

Микрокредиттер

Микроқаржылық қызметті жүзеге асыратын ұйымдарға: МҚҰ (микроқаржы ұйымдары), кредиттік серіктестіктер және ломбардтар жатады. Дәл осы ұйымдар екі түрлі микрокредит береді.

Біріншісі – жеке және заңды тұлғаларға 20 мың айлық есептік көрсеткіштен (АЕК) аспайтын мөлшерде қамтамасыз етумен не онсыз берілетін микрокредит. Мұндай микрокредиттер бойынша шекті жылдық тиімді мөлшерлеме 56 пайызға дейін мөлшерді құрайды.

Микрокредиттің екінші түрі жеке тұлғаларға күнтізбелік 45 күнге дейінгі мерзімге 50 АЕК-тен аспайтын мөлшерде беріледі. 30 АЕК-ке дейінгі сомада микрокредиттер бойынша 45 күн үшін сыйақының шекті мәні 20%-ды құрайды, 30-дан 50 АЕК-ке дейінгі мөлшердегі микрокредиттер бойынша 15%-ды құрайды. Бұл ретте микроқаржы ұйымы күніне кемінде 1%-ын өндіріп алуға құқылы.

Микроқаржылық қызметті жүзеге асыратын ұйымдардың тізімі gov.kz ҚНРДА интернет-ресурсында «Өзге қаржы ұйымдары» бөлімінде орналастырылған. Реттеуші тізімінде барлығы 976 осындай ұйым бар.

Айырмашылығы неде?

Банктік қарыз бен микрокредиттің алғашқы айырмашылығы кредит мөлшерінде. Келесі айырмашылықтар сыйақы мөлшерлемесі және кредит беру мерзімі болып табылады. Микроқаржылық қызметті жүзеге асыратын ұйымдар әдетте жоғары пайызбен қысқа мерзімге кредит береді. Банкте кредит ұзақ мерзімге берілуі мүмкін және ондағы пайыздар онша көп болмайды.

Сондай-ақ, айырмашылық микрокредитті ресімдеу мерзімінде жатыр, кредиторлар көбінесе микрокредитті құжаттардың ең аз жиынтығымен тез ресімдейді. Банктік қарыз алу үшін бірнеше құжат талап етіледі.

Қарыз алушыларға тағы нені білген маңызды?

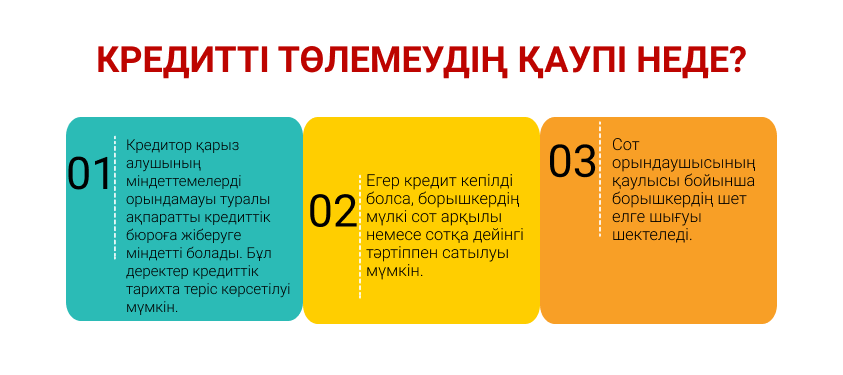

Микрокредит немесе банктік қарызға оған жауапты қарауды талап етеді. Және қарыздар мен микрокредиттер бойынша өз міндеттемелеріңізді орындамаған жағдайда мерзімді кешіктіру, кредиттік тарихтың бұзылуы және т.б. сияқты жағымсыз салдарлар орын алуы мүмкін.

Кредит ауыртпалық түсірмеу үшін банкке немесе МҚҰ-ға барудан бұрын оның барлық «артықшылықтары мен «кемшіліктерін» мұқият зерттеу қажет. Өзіңіздің қаржылық жағдайыңызды дұрыс бағалаңыз, ағымдағы шығыстарыңызды есептеңіз және өзіңіздің кірістеріңізбен салыстырыңыз. «Қаржылық тәртіпті сақтай аламын ба?» деген сұраққа өзіңізге өзіңіз нақты жауап беріңіз. Сондай-ақ, банктік қарыз немесе микрокредит беру туралы шарт жасаудың алдында онымен дұрыстап танысып алыңыз. Шартта міндетті түрде қарыз алушының құқықтары; кредиттік ұйымның құқықтары мен міндеттері; міндеттемелерді бұзғаны үшін тараптардың жауапкершілі; шарттың талаптарына өзгерістер енгізу тәртібі жазылуға тиіс.

Fingramota.kz-пен бірге қаржылық тұрғыдан сауатты болыңыз!

WhatsApp-ғы жаңа қатер және одан қалайша қорғану қажет. ҚНРДА қазақстандықтарды ескертеді

Жаңа жағдайлардағы жеке пәтер: 2026 жылы ипотекамен не болады

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Қандай жағдайларда банк сіздің картаңызды немесе банктік шотыңызды бұғаттай алады

Өзін-өзі жұмыспен қамтығандарға арналған салық түрлері: нелерді білу қажет?

Жеке сот орындаушылары "қол сұғылмайтын" банк шотын бұғаттауға құқылы ма?