1. Сот актісі бар қарызды Банктің жаңа қарыз беруі арқылы бітімгерлік келісімін жасамастан қайта қаржыландыруға бола ма?

Қазақстан Республикасы Ұлттық Банкі Басқармасының 24.04.2015ж. № 69 қаулысымен бекітілген Ипотекалық тұрғын үй қарыздарын/ипотекалық қарыздарды қайта қаржыландыру бағдарламасының (27.03.2018ж. №59 өзгерістер ескерілген) 8-тарауы 17-тармағының 7) тармақшасына сәйкес қайта қаржыландыру мыналар:

Банктің, «Қазақстан ипотекалық компаниясы» ИҰ» АҚ (ҚИК-тің) қолданыстағы қарызды өтеу үшін жаңа қарыз беруі;

Бағдарлама талаптарына сәйкестендіру мақсатында Банктің, ҚИК-тің, Банк операцияларының жекелеген түрлерін жүзеге асыратын, кейіннен уәкілетті органның лицензиясын ерікті түрде қайтарған ұйымның қарыз талаптарын өзгертуі;

заңды күшіне енген сот актісі болған жағдайда, Қазақстан Республикасының заңнамасына сәйкес бітімгерлік келісім жасау;

қайта қаржыландыру күнінде Ұлттық Банктің ресми бағамы бойынша Бағдарлама шеңберінде қайта қаржыландырылған валюталық қарыздардың, сондай-ақ Банктің, ҚИК-тің, Ұйымның ішкі бағдарламалары бойынша қайта қаржыландырылған қарыздардың бағамдық айырмасының сомасына ішінара мерзімінен бұрын өтеу/кешіру арқылы жүзеге асырылады.

Бітімгерлік келісім осы тармақта көзделген талаптарда жасалады.

«Қазақстан Республикасындағы банктер және банк қызметі туралы» заңның 34-бабының 9 және 10-тармақтарына сәйкес банктiң кредит комитетi ішкi кредиттік саясатты жүзеге асыратын орган болып табылады.

Iшкi кредиттік саясат туралы қағидалар банктiк қарыз операцияларын жүзеге асыру кезiнде тәуекелдi төмендету мақсатында жасалады және жеке және заңды тұлғаларға кредиттер беру шарттарын да айқындайды.

Жоғарыда жазылғанға байланысты қарызды Бағдарлама шеңберінде қайта қаржыландыру тәсілін Банк, ҚИК, Ұйым ҚР заңнамасының талаптарын ескере отырып, ішкі кредиттік саясатына сәйкес дербес айқындайды.

2. Бағдарлама талаптары бойынша қарызды қайта қаржыландыру кезінде не қайта қаржыландырғаннан кейін борышты аудару туралы келісім жасау арқылы борышты үшінші тұлғаларға аударуға бола ма?

Бағдарлама талаптарына сәйкес қарызды қайта қаржыландыру қарыз алушының (тең қарыз алушылардың бірінің) өтініші негізінде жүзеге асырылады.

Қарыз/қарыз алушы Бағдарлама талаптарына сәйкес келген жағдайда, қарыз алушының/тең қарыз алушының/кепіл берушінің/кепілгердің өтініші бойынша Банктің, ҚИК-тің, Ұйымның уәкілетті органы қолданыстағы заңнама талаптарына сәйкес жасалған борышты аудару туралы келісім болған кезде үшінші тұлғаларға қарызды қайта қаржыландыруға құқылы.

ҚР Азаматтық кодексінің (бұдан әрі – ҚР АК) 348-бабының 1 және 3-тармақтарына сәйкес борышкердің өз борышын басқа адамға ауыстыруына тек несие берушiнiң келiсiмiмен ғана жол берiледi. Борышты аудару нысанына тиiсiнше Кодекстiң 346-бабының 1 және 2-тармақтарындағы ережелер қолданылады.

ҚР АК-ның 346-бабының 1-тармағына сәйкес жазбаша (жай немесе нотариалды) түрде жасалған мәмiлеге негiзделген талап етудi беру тиiстi жазбаша түрде жасалуға тиiс.

Осылайша, борышты аудару туралы келісім қарыз алушының және үшінші тұлғаның арасында жазбаша нысанда жасалуға тиіс, оған қарыз алушының борышы аударылады.

3. Бағдарламаның 2-бөліміне сәйкес 2015 жылғы 18 тамыздан кейін теңгемен үшінші адамға, оның ішінде мұрагерге қайта қаржыландырылған валюталық ипотекалық қарыз қайта қаржыландыруға жата ма?

Қайта қаржыландыру бағдарламасының 8-тарауының 1-тармағына сәйкес мыналар қайта қаржыландырылуы тиіс:

1) қарыз алушы Банктен алған, 2016 жылғы 1 қаңтарға дейін шетел валютасымен ҚИК-тен, Ұйымнан алған/олар қызмет көрсететін, қарызды қайта қаржыландыру туралы өтініш беру сәтінде шетел валютасында қызмет көрсетілетін ипотекалық тұрғын үй қарызы/ипотекалық қарыз;

2) 2016 жылғы 1 қаңтарға дейін шетел валютасымен берілген, 2015 жылғы 18 тамыздан кейін қайта қаржыландыру күнінде Ұлттық Банктің ресми бағамы бойынша Бағдарламаның 1-тарауының 4-бөлімі шеңберінде ұлттық валютаға қайта қаржыландырылған ипотекалық тұрғын үй қарызы/ипотекалық қарыз;

3) 2016 жылғы 1 қаңтарға дейін шетел валютасымен берілген, 2015 жылғы 18 тамыздан кейін Банктің, ҚИК-тің, Ұйымның ішкі бағдарламалары бойынша ұлттық валютаға қайта қаржыландырылған ипотекалық тұрғын үй қарызы/ипотекалық қарыз;

4) 2016 жылғы 1 қаңтарға дейін шетел валютасымен берілген, ол бойынша сот актісі шығарылған ипотекалық тұрғын үй қарызы/ипотекалық қарыз.

Қарыз алушының 2016 жылғы 1 қаңтарға дейін алған валюталық ипотекалық қарызы 2015 жылғы 18 тамыздан кейін теңгемен үшінші адамға, оның ішінде кепіл берушіні ауыстыра отырып, қайта қаржыландырылғанын ескере отырып, қарыз Бағдарламаның 2-бөлімі шеңберінде қайта қаржыландыруға жатпайды, бұл ретте, Бағдарламаның әлеуметтік бағыттылығын ескере отырып және кепіл затын (егер мүлік оларға жалпы меншік құқығында тиесілі болғанда) сақтау мақсатында, үшінші тұлғалар (тең қарыз алушы/кепіл беруші/кепілгер, сондай-ақ қарыз алушының жұбайы (зайыбы), сондай-ақ «Неке (ерлі-зайыптылық) және отбасы туралы» Қазақстан Республикасының Кодексінде айқындалған қарыз алушының жақын туысқандары) Банктің, ҚИК-тің, Ұйымның ипотекалық тұрғын үй қарызын (ипотекалық қарызды) қайта қаржыландырудан бас тартуына қарыз алушылардың шағымдарын қарау жөніндегі комиссияға жүгінуге құқылы.

Ипотекалық тұрғын үй қарызын (ипотекалық қарызды) қайта қаржыландыру туралы Комиссияның шешімін Банк, Ұйым орындаулары тиіс. Ипотекалық тұрғын үй қарызын (ипотекалық қарызды) қайта қаржыландыру туралы Комиссияның шешімін орындау өтемақы сомасын мақсатсыз пайдалану болып табылмайды.

4. Егер кепіл беруші заңды тұлға болып табылса (дара кәсіпкерлерді қоспағанда) валюталық ипотекалық қарыз қайта қаржыландырыла ма?

Бағдарламаның талаптарында кепіл берушілерге қойылатын талаптар болмағандықтан мұндай қарыздар Бағдарлама аясында қайта қаржыландыруға жатпайды.

5. Бастапқыда жылжымалы мүлікпен қамтамасыз етілген, алайда одан әрі қамтамасыз етуге жылжымайтын мүлік қабылданған валюталық қарыз қайта қаржыландыруға жата ма?

Бағдарламаның 8-тарауының 17-тармағы 8) тармақшасына сәйкес қарыз алушы (кепіл беруші) құрылысқа үлестік қатысу туралы шарт бойынша сатып алған жылжымайтын мүлік, тұрғын үй ғимаратының аяқталмаған құрылысындағы үлес (пәтер) түрінде кепілмен қамтамасыз етілген қарыздар қайта қаржыландырылмайды.

Бағдарламаның талаптарында қарызды бастапқы қамтамасыз етуге қойылатын талаптар көзделмеген, 01.01.2018 жылғы қарыз қарыз алушының (кепіл берушінің) құрылысқа үлестік қатысу туралы шарт бойынша сатып алған жылжымайтын мүлік, тұрғын үй ғимаратының аяқталмаған құрылысындағы үлес (пәтер) түрінде кепілмен толық қамтамасыз етілуге тиіс.

6. Бағдарлама аясында қарызды қайта қаржыландыру туралы Банктің, ҚИК-тің, Ұйымның ипотекалық тұрғын үй қарызын (ипотекалық қарызды) қайта қаржыландырудан бас тартуына қарыз алушылардың шағымдарын қарау жөніндегі комиссияның шешімі Банк, ҚИК, Ұйымның орындаулары үшін міндетті ме?

Бағдарламаның талаптарына сәйкес ипотекалық қарызды қайта қаржыландыру туралы Комиссияның шешімін Бағдарламаның 1 және 2-тарауларының аясында Банк, ҚИК, Ұйым орындаулары тиіс. Бұл ретте, Комиссияның шешімін орындау бөлінген қаржыны мақсатсыз пайдаланған болып табылмайды, онымен Банк, ҚИК, Ұйым айыппұл төлеуден босатылады.

7. Қарыз алушыда және (немесе) оның жұбайында (зайыбында) кепілдегі тұрғын үйден басқа қосымша жылжымайтын мүлік болған кезде Бағдарламаның 2-бөлімі шеңберінде валюталық қарыз қайта қаржыландыруға жата ма?

Бағдарлама талаптарына сәйкес, 2016 жылғы 1 қаңтарға дейін берілген валюталық қарыздарды қайта қаржыландыру кезінде қарыз бойынша қамтамасыз ету болып табылатын жылжымайтын мүлікке талап қойылмайды.

8. Бағдарламаның 2-бөлімі шеңберінде Халықтың әлеуметтік осал топтары (бұдан әрі - ХӘОТ) мәртебесі бар қарыз алушылар бойынша сотқа талап арыз беру кезінде төленген мемлекеттік баж өтелуге жатады ма?

Ұлттық Банк Басқармасының 2019 жылғы 23 желтоқсандағы № 250 қаулысымен Бағдарламаға енгізілген өзгерістер мен толықтыруларға сәйкес Бағдарламаның 2-бөлімі шеңберінде ХӘОТ мәртебесі бар қарыз алушылар бойынша сотқа шағым-өтініш берген кезде төленген мемлекеттік баж салығы бойынша шығыстар «Қазақстанның орнықтылық қоры» АҚ қаражаты есебінен Банкке, ҚИК-ке, Ұйымға қайтарылуы тиіс.

ХӘОТ-қа жатпайтын қарыз алушының (қоса қарыз алушының) өтініші бойынша Банк, ҚИК, Ұйым қарыз алушының қарызы бойынша сотқа берілген шағым-өтініш бойынша төлеген мемлекеттік баж салығы сомасын төлеу 60 (алпыс) айдан аспайтын мерзімге бөліп-бөліп төлеу арқылы жүзеге асырылады.

9. Бағдарламаның 2-бөлімі шеңберінде валюталық қарызды қайта қаржыландыруға өтініштерді қабылдау мерзімі қашан аяқталады?

Қарыз алушының шетел валютасында берілген ипотекалық тұрғын үй қарызын (ипотекалық қарызды) қайта қаржыландыру 2020 жылғы 31 желтоқсанға дейін жүзеге асырылады.

Бағдарламаның 8-тарауы 17-тармағының 6) тармақшасына сәйкес қарызды қайта қаржыландыру қарыз алушы/тең қарыз алушы қарызды қайта қаржыландыруға өтініш берген жағдайда, қоса алғанда 2020 жылғы 15 желтоқсанға дейін жүргізіледі.

10. Егер қарыз алушы қарыз бойынша өтініш білдірген күнге негізгі борыш бойынша берешегі болмаған, бұл ретте сыйақы, тұрақсыздық айыбы (өсімпұл, айыппұл), комиссиялар бойынша берешегі болған жағдайда, қарыз қайта қаржыландыруға жата ма?

Бағдарлама талаптарына сәйкес ипотекалық тұрғын үй қарызының (ипотекалық қарыздың) негізгі борышы бойынша қайта қаржыландыру күнгі қалдығы қайта қаржыландыруға жатады.

Бағдарлама талаптарына сәйкес қарыз алушының борыш жүктемесін жеңілдету мақсатында қайта қаржыландырылатын қарыз бойынша Банк, ҚИК, Ұйым сыйақы, комиссия, тұрақсыздық айыбы (өсімпұл, айыппұл) бойынша берешекті кешіруді жүзеге асырады.

Осылайша, қарыз алушыда негізгі борыш бойынша берешек болмаған жағдайда, қарыз қайта қаржыландырылмайды. Бұл ретте қарыз Бағдарламаның барлық өзге өлшемшарттарына сәйкес келген жағдайда Банк, ҚИК, Ұйым осы сомалар бойынша қарыз алушының берешегін кешіруді жүзеге асыру ұсынылады.

11. Бағдарламаға 2019 жылғы 23 желтоқсанда енгізілген өзгерістер мен толықтырулар 2004 – 2009 жылдар аралығындағы кезеңде қарыз алған қарыз алушыларға қатысты бола ма?

Ұлттық Банк Басқармасының 2019 жылғы 23 желтоқсандағы № 250 қаулысымен Бағдарламаға 2004 – 2009 жылдар аралығындағы кезеңде қарыз алған қарыз алушыларды Бағдарламаның қамтуын ұлғайтуға бағытталған өзгерістер мен толықтырулар да енгізілді. Негізгі түзетулер:

1) қайта қаржыландыруға жататын негізгі борыш қалдығын 36,5 млн теңгеден 50,0 млн теңгеге дейін ұлғайтуға;

2) 2014 жылғы жеңілдік кезеңінде тұрған теңгемен қарыздарды қайта қаржыландыруға;

3) 2015 жылғы 1 қаңтардағы жағдай бойынша меншігінде ауыл шаруашылығы және өзге мақсаттағы (жеке қосалқы шаруашылық жүргізу, бау-бақша, жеке тұрғын үй және саяжай құрылысына арналған нысаналы мақсаттағы учаскелерді қоспағанда) біреуден аспайтын жер учаскесі бар қарыз алушылардың қарыздарын қайта қаржыландыру. Бұл ретте баспана қарыз алушының және оның зайыбының (жұбайының) 2015 жылғы 1 қаңтардағы жағдай бойынша жалғыз болуы тиіс;

4) ХӘОТ және т.б. жатпайтын қарыз алушылар үшін 3 жылдан бастап 5 жылға дейін мемлекеттік баж төлеу бойынша төлемді бөліп төлеуді ұзартуға байланысты.

12. Бағдарлама шеңберінде қарыз алушылардың қандай санатына қосымша көмек көрсетілуі мүмкін?

ХӘОТ санаты бойынша Бағдарлама шеңберінде бұрын қайта қаржыландырылған ипотекалық қарыздарға қызмет көрсету қиындықтарына тап болған ипотекалық қарыз алушылар қосымша қолдауға сенім арта алады.

Сонымен қатар қолдау қарыз бойынша міндеттемелерді орындау есебіне банктердің балансына жалғыз тұрғын үйі ауысқан азаматтарға бағытталған. Банктің, ҚИК-тің, Ұйымның балансында тұрған тұрғын үйді қарыз алушының меншігіне қайтару мақсатында қаржы институттарына қарыз алушыны қаржыландыруды жүзеге асыру не оған тұрғын үйді кейіннен сатып алу мүмкіндігімен жалға беру құқығы беріледі.

Банк, ҚИК, Ұйым қарыз алушыға қатысты қосымша көмек шараларын қолдану туралы шешімді өзінің ішкі саясатын ескере отырып қабылдайтын болады.

13. Қарыз алушы қосымша көмек алу мақсатында қайда жүгінуі қажет және ол үшін қандай құжаттарды ұсынады?

Қарыз алушылар өзінің кредитор банкіне жүгінуі керек. Оңалту шараларын көрсету мәселесін қарау үшін талап етілетін құжаттардың тізбесін әрбір банк дербес айқындайды.

14. Бүгінгі күні бағдарлама шеңберінде қайта қаржыландырылған, оның ішінде жеңілдік кезеңіндегі қарыз алушыларды кредиттеу мерзімін ұзарту мүмкін бе?

Қазақстан Республикасы Ұлттық Банкі Басқармасының 23.12.2019ж. № 250 қаулысымен енгізілген Бағдарламаға өзгерістер мен толықтыруларға сәйкес салымдардың мерзімі Бағдарламаның 1 және 2-бөлімі шеңберінде 30 жылға дейін (360 айды құрайды) ұзартылды, тиісінше, Банк, ҚИК, Ұйым өтініш берушінің өтініші болған кезде қарыз бойынша ай сайынғы төлемдерді төмендету мақсатында бұрын қайта қаржыландырылған қарыздардың мерзімін жоғарыда көрсетілген мерзімге дейін ұзарта алады.

15. Бағдарламаның 1 және 2-бөлімі шеңберінде қарыздар қайта қаржыландырылған жағдайда ХӘОТ жататын қарыз алушыларға мемлекеттік баж салығы кешіріле ме?

Қазақстан Республикасы Ұлттық Банкі Басқармасының 23.12.2019ж. № 250 қаулысымен енгізілген Бағдарламаға өзгерістер мен толықтыруларға сәйкес Бағдарламаның 1 және 2-бөлімі шеңберінде сот актілері шығарылған қарыздар қайта қаржыландырылуы ықтимал (Бағдарламаның 8-тармағының 12) тармақшасы және 17-тармағының 8) тармақшасы).

ХӘОТ-қа жатқызылған қарыз алушылардың қарызын қайта қаржыландыру бойынша берешекті Банктің, ҚИК-тың, Ұйымның пайдасына өндіріп алу туралы заңды күшіне енген сот актілерінде көрсетілген мемлекеттік баж салықтарының сомасы бойынша қарыз алушыға қойылатын талаптарды ҚОҚ ҚИК салымы/облигациялары бойынша, ҚОҚ төлеуге тиісті есептелген сыйақы шегінде кешіруге және өтеуге тиіс (Бағдарламаның 4-тармағының 5) тармақшасы, 7-тармағының 9) тармақшасы, 13-тармағының 4-1) тармақшасы, 16-тармағының 4-1) тармақшасы).

Жоғарыда баяндалғанды ескере отырып, Бағдарламаның 1 және 2-бөлімі шеңберінде ХӘОТ-қа жатқызылған және олар бойынша сот актілері шығарылған қарыз алушылардың қарыздары қайта қаржыландырылған жағдайда мемлекеттік баж сомасы бойынша қарыз алушыға қойылатын талаптарды ҚОҚ ҚИК салымы/облигациялары бойынша сесептелген сыйақы шегінде кешіруге және өтеуге тиіс.

16. ХӘОТ санаты бойынша қарызы Бағдарламаның 1 және 2-бөлімдерінің шеңберінде қайта қаржыландырылған қарыз алушы үшін Бағдарламаның 2-1-бөлімінде көзделгендердің қосымша көмек тетігінің тек біреуін ғана қолдану мүмкін бе?

Бағдарламаның 17-7-тармағына сәйкес ХӘОТ санаты бойынша қарызы Бағдарламаның 1 және 2-бөлімдерінің шеңберінде қайта қаржыландырылған қарыз алушылардың қарыздары бойынша Банк, ҚИК, Ұйым тараптардың келісімі бойынша қарыздарды қайта құрылымдау/қайта қаржыландыру рәсімдерінің аясында қарыз алушының қаржылық және әлеуметтік жай-күйін жан-жақты талдаудан кейін келесі жеңілдік талаптарын ұсынады:

қарыз алушының негізгі борышы бойынша берешегін азайту;

Республикалық бюджет туралы заңмен тиісті қаржы жылына белгіленген ең төмен күн көріс деңгейінен аз емес мөлшерде қарыз алушының кірісінің бөлігін сақтаумен жылдық 3%-дан (үш пайыздан) аспайтын сыйақы мөлшерлемесімен 20 000 теңгеден (жиырма мың) бастап ай сайынғы төлеммен өтеу кестесін белгілеу.

Қарыз алушының борыш жүктемесін азайту мақсатында Банк, ҚИК, Ұйым қарыз алушының сыйақы, комиссия, тұрақсыздық айыбы (өсімпұл, айыппұл) бойынша берешегін кешіреді және қарыз алушының борыш жүктемесін азайтуға бағытталған өзге де жеңілдік талаптарын қолдануға құқылы. Осылайша, Банк, ҚИК, Ұйым жоғарыда көрсетілген жеңілдік талаптарының бірін не екеуін де қолдануға құқылы, бұл ретте қарыз алушының төлем қабілеттілігін ескерумен қарыз бойынша ай сайынғы төлем қарыз алушының ең төмен күн көріс мөлшерінен аз емес мөлшерде кірісінің бөлігін сақтаумен 20 000 теңгеде бастап құрауы тиіс.

17. ХӘОТ-тың қандай қарыздарына қатысты Бағдарламаның 1 және 2-бөлімдерінің шеңберінде қосымша оңалту шаралары қолданылатын болады?

Бағдарламаның 17-7-тармағына сәйкес қосымша оңалту шаралары ХӘОТ санаты бойынша Бағдарламаның 1 және 2-бөлімдерінің шеңберінде қайта қаржыландырылған қарыз алушылардың қарыздарына қатысты, соның ішінде ХӘОТ санаты бойынша Бағдарлама шеңберінде қайта қаржыландырылған қарыз алушы бойынша бұрын сот актісі шығарылған болса қолданылуы мүмкін.

18. Бағдарламаның 1 немесе 2-тарауының шеңберінде ХӘОТ санаты бойынша қарыз алушының қарызын қайта қаржыландыру кезінде Бағдарламаның 2-1-тарауының талаптары бойынша қандай уақыт аралығынан кейін қосымша көмек көрсетуге болады?

Бағдарламаның 2-1-бөліміне сәйкес негізгі борыш қалдығын азайта отырып Бағдарламаның 1 немесе 2-бөлімдері бойынша қарызды (бұрын қайта қаржыландырылмаған) бір мезгілде қайта қаржыландыруды жүзеге асыру мүмкін бе?

Бағдарламаның 2-1-бөлімінің талаптары бойынша қосымша көмек көрсету Бағдарламаның 1 немесе 2-бөлімі шеңберінде ХӘОТ санаты бойынша қарыз алушының қарызын қайта қаржыландырғаннан кейін мүмкін болады. Бұл ретте мұндай көмек қарызды қайта қаржыландырғаннан кейін ғана 2021 жылдың 1 шілдесіне дейін кез келген мерзімде көрсетілуі мүмкін.

19. Бағдарламаның 2-1-бөлімі шеңберінде қосымша көмек көрсету мәселесін қарау кезінде тәуелсіз бағалау кімнің есебінен жүргізілетін болады? Аккредиттелген ТБК-ге бағалауға тапсырыс беруге бола ма?

Банктер туралы заңның 34-бабының 11-тармағына сәйкес, егер қарыз беру туралы талаптарда қамтамасыз ету болып табылатын мүліктің нарықтық құнын айқындау мақсатында бағалау жүргізу талабы көзделген жағдайда, банк, банк операцияларының жекелеген түрлерін жүзеге асыратын ұйым бағалаушыны таңдауда қарыз алушыны, кепіл берушіні шектеуге құқылы емес.

Жоғарыда айтылғандарды ескере отырып, Банк, ҚИК, ұйым кепіл берушіге бағалау жүргізу үшін аккредиттелген ТБК тізбесін ұсынуға құқылы, бұл ретте бағалаушының қызметіне ақы төлеу мәселесі ішкі ережелерде айқындалуы тиіс.

20. Егер қарызы Бағдарламаның 1 немесе 2-бөлімі шеңберінде қайта қаржыландырылған бастапқы қарыз алушы ХӘОТ болып табылмаса, ХӘОТ болып табылатын үшінші тұлғаға борышты аудару кезінде қарыз ХӘОТ санаты бойынша қайта қаржыландырылған қарыз ретінде қаралады ма, және керісінше қалай болады?

Бағдарлама талаптарына сәйкес қарызды қайта қаржыландыру қарыз алушының (тең қарыз алушылардың бірінің) өтініші негізінде жүзеге асырылады.

Қарыз/қарыз алушы Бағдарлама талаптарына сәйкес келсе қарыз алушының/тең қарыз алушының/кепіл берушінің/кепілгердің өтініші бойынша Банктің уәкілеті органы, ҚИК, Ұйым қолданыстағы заңнама талаптарына сәйкес жасалған борышты аудару туралы келісім болған жағдайда үшінші тұлғаларға қарызды қайта қаржыландыруға құқылы.

Осылайша, егер бірінші қарыз алушы ХӘОТ санатына жатпаса, борышты үшінші тұлға – ХӘОТ-қа аударған кезде қарыз «ХӘОТ санаты бойынша қайта қаржыландырылған» болып жіктелмейді.

21. Бағдарлама шеңберінде сот актілері шығарылған қарыздарды қайталап қайта қаржыландыруды қанша рет жасауға болады? Бұл тек ХӘОТ санатына жататын қарыз алушылардың қарыздарына немесе барлық ипотекалық қарыздарға қатысты бола ма? Егер қайта қаржыландырылған қарыздың төлем мерзімі кешіктірілсе, Банк, ҚИК, Ұйым әрі қарай қайталап қайта қаржыландыру үшін дереу сотқа жүгіне ала ма?

Қайталап қайта қаржыландыруға бір рет жол беріледі. Бұл ретте, Бағдарламада қарыз алушы қарызының санаты бойынша шектеулер белгіленбеген. Төлеуге қабілетсіз қарыз алушыға қолданылатын шаралар Банктер туралы заңның 36-бабында айқындалған, оған сәйкес, егер қарыз алушы Банктер туралы заңның 34-1-бабының 7-тармағында және 36-бабының 1-тармағында көрсетілген хабарламалардан туындайтын талаптарды қанағаттандырмаған жағдайда банк банктік қарыз шарты бойынша қарыз сомасын өндіріп алу туралы сотқа талап-арызбен жүгінуге құқылы.

22. Бағдарламаның 1-бөлімі шеңберінде 2014 жылғы 1 қаңтардан бастап 31 желтоқсан аралығындағы жеңілдік кезеңінде тұрған 2015 жылғы 1 қаңтардағы жағдай бойынша негізгі борыш қалдығы ұлттық валютамен 50 000 000,00 (елу миллион) теңгеден аспайтын құрайтын қарыздарды қайта қаржыландыру қандай ақша есебінен жүзеге асырылатын болады.

Негізгі борыш қалдығы 36 470 000,00 (он алты миллион төрт жүз жетпіс мың) теңгеден асатын, алайда 50 000 000,00 (елу миллион) теңгеден аспайтын қарызды қайта қаржыландыру Игеру кезеңінде қайта қаржыландырылған қарызды өтеуден келіп түскен ақша есебінен жүргізілуге тиіс.

23. Бағдарламаның 2-бөлімі бойынша ҚИК өтеу сомасы шеңберінде қайта қаржыландырылған ипотекалық тұрғын үй қарыздары (ипотекалық қарыздар) туралы салыстырып тексеру актісін ҚОҚ-қа қандай мерзімде ұсынады?

ҚИК Негіздемелік келісімге қол қойылғаннан кейін 2020 жылғы 31 желтоқсанға дейінгі мерзімде қарыз алушының шетел валютасымен берілген ипотекалық тұрғын үй қарызын (ипотекалық қарызын) қайта қаржыландыруды, оның ішінде ол бойынша таратылатын банктен берілген талап ету құқығын Бағдарламаның 8-тарауында көзделген талаптарда жүзеге асырады.

ҚИК 2021 жылғы 15 қаңтардан кешіктірмей ҚОҚ-қа қайта қаржыландырылған ипотекалық тұрғын үй қарыздары (ипотекалық қарыздар) туралы салыстырып тексеру актісін, оның ішінде Негіздемелік келісімде айқындалған нысан бойынша олар бойынша таратылатын банктен берілген талап ету құқығын береді.

24. ҚОҚ Бағдарламаның 2-1-бөлімі шеңберінде өтеу сомасы мөлшеріндегі салымы жалдаушымен жасалған жалдау шарты бұзылған/тоқтатылған кезде қайтарыла ма?

Жалдаушымен жасалған жалдау шарты бұзылған/тоқтатылған жағдайда Банк, ҚИК Жалдау шарты бойынша өтеу сомасы мөлшеріндегі салымды жалдау шартына қол қойылған күні бұл фактіні жалдау шарты бұзылған ағымдағы кезеңдегі Салыстырып тексеру актісінде көрсете отырып қайтаруы тиіс.

25. 2019 жылдың IV тоқсанына арналған мемлекеттік баж сомалары туралы есепке Бағдарламаның 2-бөлімі шеңберінде игеру кезеңінде барлық қарыздар бойынша мемлекеттік баж сомалары енгізілуі мүмкін бе?

Банктің, Ұйымның пайдасына ХӘОТ санатына жататын қарыз алушылардың қайта қаржыландырылатын қарызы бойынша берешекті өндіріп алу туралы заңды күшіне енген сот актілерінде көрсетілген мемлекеттік баж сомалары туралы есеп 2020 жылғы ақпанның алғашқы 10 (он) жұмыс күні ішінде (2019 жылғы IV тоқсан үшін) ұсынылады.

Осы есепке Бағдарламаның 2-бөлімі шеңберінде игеру кезеңінде қайта қаржыландырылған қарыздар бойынша қарыз алушы/тең қарыз алушы/кепіл беруші өтемеген барлық мемлекеттік баж сомалары енгізілуі мүмкін.

Бұл ретте, мерзімі ұзартылған мемлекеттік баж сомалары бойынша берешекті өтейтін қарыз алушыларға ҚОҚ өтемақы сомасының салымы бойынша сыйақы есебінен берешектің өтелмеген қалдығын ғана өтейді.

26. Бағдарламаның 2-1-бөлімі шеңберінде өтеу сомасы мақсатсыз пайдаланылған жағдайда ҚОҚ талабы бойынша салымды мерзімінен бұрын қайтару қажет пе?

Өтеу сомасы мақсатсыз пайдаланылған жағдайда ҚОҚ өтеу сомасын нақты пайдалану мерзімі үшін есептелген сыйақыны жоғалтпай, мақсатсыз пайдаланылған өтеу сомасын мерзімінен бұрын талап ете алады. Бұл ретте Банк өтеу сомасын нысаналы мақсатына сай пайдаланбау себептеріне жазбаша түсініктеме беруі қажет (қажет болған жағдайда растайтын құжаттардың көшірмелерін қоса бере отырып).

27. Ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарды) қайта қаржыландыру бағдарламасы 5 жылдан бері іске асырылып келеді. Ол қанша қарыз алушыға баспананы сақтап қалуға көмектесті?

Ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарды) қайта қаржыландыру бағдарламасы (бұдан әрі – Бағдарлама) іске асырылған сәттен бастап қайта қаржыландыруға 37 501 қарыз мақұлданды, 233,5 млрд теңге сомасына 35 144 қарыз қайта қаржыландырылды. Бағдарламаны іске асыру мерзімінің соңына дейін Бағдарламамен қосымша 18 мыңға жуық қарызды қамту жоспарлануда. Бағдарламаны іске асыру кезінде 2004-2009 жылдар кезеңінде берілген ипотекалық қарыздардың 82%-ы, сондай-ақ 2016 жылғы 1 қаңтарға дейін берілген валюталық ипотекалық қарыздардың іс жүзінде 100%-ы проблемалық болып табылатындығын және азаматтар баспанасынан айрылу қаупіне ұшырағанын атап өту қажет. Қабылданған шаралардың арқасында банктердің ипотекалық портфеліндегі проблемалық қарыздардың үлесі 30%-дан 7%-ға дейін төмендеді.

28. Бағдарламаның бірінші екі бағыты бойынша қанша проблемалық қарыз алушылар қамтылды және қандай сомаға?

2020 жылғы 1 қыркүйектегі жағдай бойынша Бағдарлама шеңберінде 2004-2009 жылдар кезеңінде алынған 163,4 млрд теңге сомаға 27 258 қарыз және 60,1 млрд теңге сомаға шетел валютасында алынған 7 886 қарыз қайта қаржыландырылды.

Шетел валютасындағы қарыздар Қазақстан Ұлттық Банкінің 2015 жылғы 18 тамыздағы бағамы бойынша теңгемен қайта қаржыландырылды. 2004-2009 жылдар кезеңінде берілген қарыздар бойынша, сондай-ақ халықтың әлеуметтік осал топтарының валюталық ипотекалық қарыздары бойынша сыйақы мөлшерлемесі 3%-ға дейін төмендетілді. Қарыз алушылардың 190 млрд теңгеден астам сомаға сыйақы, тұрақсыздық айыбы (өсімпұл), айыппұлдар мен комиссиялар бойынша берешегі кешірілді. Бұл шаралар қарыз алушылардың борыштық жүктемесін екі еседен астам мөлшерге төмендетуге мүмкіндік берді.

29. Қарыздары 2004 жылға дейін немесе 2009 жылдан кейін берілген және жалғыз баспанамен қамтамасыз етілген ипотекалық қарыз алушылар Бағдарламаға кіре ме?

Бағдарлама талаптары бойынша 2004 - 2009 жылдардағы кезеңде берілген қарыздарды, сондай-ақ 2016 жылғы 1 қаңтарға дейін шетел валютасында берілген қарыздарды қайта қаржыландыру көзделген. Қарыздың Бағдарлама талаптарына сәйкестігін айқындау үшін қарыз алушы өзінің кредит берген банкіне өтініш жасауы қажет.

30. Шетел валютасындағы ипотека қашан таусылады? Бағдарламаның екінші бағыты бойынша қайта қаржыландырылмаған валюталық қарыз қанша?

Шетел валютасында берілген қарыздарды қайта қаржыландыру мақсатында банктерге валюталық ипотекалық қарыздарды Қазақстан Ұлттық Банкінің 2015 жылғы 18 тамыздағы бағамымен теңгемен біржақты конвертациялау құқығы заңнамалық деңгейде берілген. Негізгі борыш бойынша 72,5 млрд теңге берешегі бар 2 789 валюталық ипотекалық қарыз қосымша конвертацияланады. Валюталық ипотекалық қарыздарды қайта қаржыландыру мерзімі 2020 жылғы 31 желтоқсанда аяқталады.

31. Бағдарламаны іске асыруға бөлінген қаражатты биыл игерудің баяулауы немен байланысты?

COVID–19 пандемиясына байланысты республикада енгізілген төтенше жағдай режимі мен шектеу шаралары қарыздарды Бағдарлама бойынша қайта қаржыландыруға қарыз алушылардың өтініш беру және оларды банктердің қарау қарқынына әсер етті. ТЖ және карантин кезеңінде 80%-дан аса қызметкер қашықтан жұмыс істеді, ал қарыз алушылардың әрі-бері жүруінің шектелуіне, ұйымдардың жұмыс істеу кестесі мен режимінің өзгеруіне байланысты қарыз алушылардың банкке өтініш және Бағдарлама шеңберінде көмек алуға қажетті құжаттарды беру мүмкіндігі болмады.

Қазіргі уақытта Агенттік банктермен бірлесіп Бағдарлама шеңберінде қарыз алушыларды барынша көбірек қамту жұмысын белсенді жүргізуде.

32. Бағдарламаның барлық бағыты бойынша қарыз алушылардың өтініштерін қарау мерзімі қашан аяқталады?

Бөлінген қаражаттың игерілуіне байланысты 2004 – 2009 жылдардағы қарыздарды қайта қаржыландыруды банктер оған дейін қайта қаржыландырылған қарыздарды өтеуден түсетін қаражат есебінен (револьверлік тетік) 2035 жылға дейін жүзеге асырады. 2016 жылғы 1 қаңтарға дейін берілген валюталық ипотекалық қарыздарды қайта қаржыландыру/конвертациялау 2020 жылғы 31 желтоқсанға дейін жүзеге асырылады. ХӘОТ санатындағы қарыз алушыларға қосымша көмек көрсету және баспананы баланстан қайтару мерзімі 2021 жылғы 1 шілдеде аяқталады. Қарыз алушылардың кредит берген банкіне қарыздарын қайта қаржыландыру үшін өтініш берулерін сұраймыз.

Банктердің тізімін «Ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарды) қайта қаржыландыру бағдарламасын бекіту туралы» Қазақстан Республикасының Ұлттық Банкі Басқармасының 2015 жылғы 24 сәуірдегі № 69 қаулысына өзгерістер мен толықтырулар енгізу туралы» Қазақстан Республикасы Ұлттық Банкі Басқармасының 2020 жылғы 21 қыркүйектегі №114 қаулысының мәтінінен https://finreg.kz/?docid=1310&switch=kazakh сілтемесі бойынша табуға болады.

Банктердің Қайта қаржыландыру бағдарламасының талаптарын түсіндіретін қызметкерлерінің байланыс деректерімен, сондай-ақ қажетті құжаттардың тізбесімен

https://finreg.kz/?docid=1310&switch=kazakh сілтемесі арқылы танысуға болады.

33. Қарыз алушылардың қандай санаты Бағдарламаның үшінші бағыты бойынша қосымша көмекке сенім арта алады? Олар қандай нақты «жеңілдіктерге» үміттене алады?

Бағдарламаның 2-1-бөлімі аясында қосымша көмек алуға ХӘОТ санатына жататын және қарыздары Бағдарлама аясында бұрын қайта қаржыландырылған ипотекалық қарыз алушылар үміттене алады. Банктерге қарыз алушының қаржылық және әлеуметтік жай-күйін талдау негізінде қарыз алушының табысын ең төменгі күнкөріс деңгейінен төмен болмайтындай сақтай отырып, негізгі борышты азайту, жеңілдік кестесін белгілеу түрінде борыш жүктемесін жеңілдетудің қосымша тетіктерін қолдану құқығы берілді.

Қарыз алушының банктің балансында тұрған жалғыз тұрғын үйін меншігіне қайтару мақсатында қаржы институттарына қарыз алушыны жылдық 3%-дық сыйақы мөлшерлемесі бойынша қаржыландыруды жүзеге асыру не оған тұрғын үйді кейіннен сатып алу мүмкіндігімен жалға беру құқығы беріледі.

34. Қарыз алушылар мен қоғамдық ұйымдар ұсынған қандай негізгі түзетулер қабылданды? Бұл түзетулер ипотекалық қарыз алушыларға қалай көмектеседі?

Қазақстан Ұлттық Банкі ҚР Қаржы нарығын реттеу және дамыту агенттігімен бірлесіп азаматтардың өтініштері мен қоғамдық бірлестіктердің ұсыныстарына талдау жүргізді, олардың негізінде Ұлттық Банк Басқармасының 2020 жылғы 21 қыркүйектегі №114 қаулысымен Бағдарламаға мыналарды көздейтін түзетулер енгізілді:

Осы түзетулер шеңберінде Банктердің қарыздарды қайта қаржыландырудан бас тартуларына қарыз алушылардың шағымдарын қарау жөніндегі комиссияның рөлін күшейтуге, сондай-ақ банктердің біржақты тәртіппен жақсартатын талаптар шеңберінде валюталық ипотекалық қарыздарды теңгеге айырбастауына бағытталған қосымша шаралар қарастырылған. Алдын ала бағалау бойынша түзетулер Бағдарламамен шамамен 5 мың қарыз алушыны қосымша қамтуға мүмкіндік береді.

35. Әлеуметтік маңызы бар аурулардың қандай түрлері бар қарыз алушылар Бағдарлама бойынша жақсартатын талаптарға сенім арта алады?

ХӘОТ үшін көзделген Бағдарламаның талаптары мынадай аурулардың түрлері бар адамдарға да қолданылады:

36. Қарыз шарттары бойынша төлемдер ескерілді ме және егер солай болса, оны 2016 жылы алып, қарыз бойынша төлемей Бағдарламаға енуге болар ма еді?

Бағдарламаның талаптары бойынша 2004-2009 жылдар аралығындағы кезеңде ұлттық валютамен берілген қарыздарды, сондай-ақ 2016 жылғы 1 қаңтарға дейін шетел валютасында берілген қарыздарды қайта қаржыландыру көзделген. Бұл санаттағы қарыздар әлемдік дағдарыстың әсерінен және ұлттық валютаға жасалған түзетулерден ең көп зардап шекті. Осылайша, 2016 жылы және одан кейін қарыз алушылар алған қарыздар Ипотекалық қарыздарды қайта қаржыландыру бағдарламасының талаптары бойынша қайта қаржыландыруға жатпайды.

37. 2010 жылдан бастап ХӘОТ теңгелік қарыз алушыларға көмекке қатысты қаулылар қашан қабылданады?

Бағдарламаның шарттары бойынша 2004-2009 жылдар кезеңінде берілген қарыздарды, сондай-ақ 2016 жылғы 1 қаңтарға дейін шетел валютасында берілген қарыздарды қайта қаржыландыру көзделген. Қарыздардың бұл санаты әлемдік дағдарыстың салдары мен ұлттық валютаны түзетуден қатты зардап шекті. Қарыз алушылар 2009 жылдан кейін алған ипотекалық қарыздарды Бағдарламаға енгізу мәселесі қосымша пысықтауды талап етеді.

Егер Сіздің Қазақстан Республикасының заңнамасына сәйкес банк алдындағы өз міндеттемелеріңізді орындауда қиындықтарыңыз болса, Сіз банктің ішкі бағдарламалары бойынша қарызды қайта құрылымдау мәселесін қарау үшін кредитор банкке жүгінуге құқылысыз. Банк қарызды қайта құрылымдаудан бас тартқан жағдайда, Сіз А15С9Т5, Алматы қаласы, Көктем-3 шағын ауданы, 21-үй, тел +7 (727) 2619 200 мекенжайы бойынша Қаржы нарығын реттеу және дамыту агенттігіне; tal@finreg.kz, info@finreg.kz электрондық поштасы арқылы, аумақтық тиесілілігі бойынша Агенттіктің өңірлік өкілдер басқармасына (https://finreg.kz/?docid=179&switch=kazakh) жазбаша нысанда өтініш жасауға құқылысыз.

38. Мен ипотекалық қарыз алушымын, бірақ ХӘОТ санатына жатпаймын. Алайда, менің бірлесіп қарыз алушым – зайыбым, 2-топтағы мүгедек жан бұл санатқа жатады. Бағдарлама бойынша жақсартушы шарттарға үміттене алам ба?

Қазақстан Ұлттық Банкінің Басқармасы қабылдаған 2020 жылғы 21 қыркүйектегі Ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарды) қайта қаржыландыру бағдарламасына енгізілген өзгерістер мен толықтыруларға сәйкес Бағдарламаның жақсартушы шарттары қарыз алушының жұбайы (зайыбы) немесе жақын туысы болып табылатын бірлесіп қарыз алушы, кепіл беруші, кепілгер ХӘОТ мәртебесіне ие қарыздарға да қолданылады. Осыған байланысты Сіздің өз банкіңізге тиісті өтінішпен жүгінуіңге кеңес береміз.

39. Бұрын мен өзімнің валюталық қарызымды қайта қаржыландырдым, ол үшін мемлекетке ризамын, сол сәтте қарыз бойынша шарттар айтарлықтай жақсарған болатын. Алайда, жақында мен апатқа ұшырадым, соның салдарынан 2-ші топтағы мүгедек болдым. Мен Бағдарлама бойынша жақсартушы шарттарға үміттене алам ба?

Қазақстан Ұлттық Банкінің Басқармасы қабылдаған 2020 жылғы 21 қыркүйектегі Ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарды) қайта қаржыландыру бағдарламасына енгізілген өзгерістер мен толықтыруларға сәйкес борыш жүктемесін азайтуды көздейтін Бағдарламаның жақсартушы талаптары қарызды қайта қаржыландырғаннан кейін ХӘОТ мәртебесін алған қарыз алушылардың қарыздарына да қолданылады. Осыған байланысты Сізге өз банкіңізге тиісті өтінішпен жүгінуге кеңес береміз.

40. Менің пәтерімді банк өзінің балансына алып қойды. Оны Бағдарламаның талаптары бойынша қайтаруға мүмкіндік туындағанын естідім. Мен қандай өлшемшарттарға сәйкес келуім қажет?

Түзетулерге сәйкес жалғыз баспанасы банктердің/Бағдарламаға қатысушы болып табылатын күмәнді активтерді басқару ұйымдарының және ипотекалық ұйымдардың балансында есепте тұрған және үшінші тұлғаларға сатылмаған азаматтар үшін баспананы меншігіне қайтаруға рұқсат етіледі. Егер қарыз алушыда/кепіл берушіде және оның жұбайында (зайыбында) 2020 жылғы 1 қаңтардағы жағдай бойынша Қазақстан Республикасының аумағында меншік құқығында баспана болмаған жағдайда, тұрғынжай меншігіне беріледі. Тұрғынжайды беру бұрынғы меншік иесінің қаржыландыруы не тұрғынжайды кейін сатып ала отырып, банк жалға беру арқылы жүзеге асырылатын болады. Сатып алуға жататын бір баспананың құны 50 (елу миллион) теңгеден аспауы тиіс. Жалдау және қарыз шартының мерзімі 30 жылдан аспауы тиіс. Баспананы меншігіне беру мүмкіндігін анықтау үшін Сізге тиісті өтінішпен өз банкіңізге жүгінуді ұсынамыз.

41. Мен жалғызбасты анамын. Екі мүгедек баланы асырап отырмын. Бағдарламаның үшінші бөлігі шеңберінде борыш жүктемесін есептеген кезде балаларға алатын мемлекеттік жәрдемақыны банк ескере ала ма? Бұл заңды ма?

ҚР Ұлттық Банкі Басқармасының 2020 жылғы 21 қыркүйектегі № 114 қаулысымен Бағдарламаға енгізілген түзетулерге сәйкес қосымша көмек көрсету шеңберінде қарыз алушының төлем жасау қабілетін анықтау кезінде қарыз алушының Мемлекеттік әлеуметтік сақтандыру қорынан жәрдемақы және әлеуметтік төлемдер түріндегі кірістері, сондай-ақ алимент ескерілмейді.

42. Мен зейнеткермін, ұстаз болып қызмет еттім. Менен бөлек тұратын ұлым өткен жылы табыс табу үшін Оңтүстік Кореяға кетті. Мен өз банкіме Бағдарлама бойынша ХӘОТ үшін көзделген шаралар шеңберінде борышты азайтуға өтінішпен жүгіндім. Борыш жүктемесін есептеген кезде банк оларды есептеу үшін баламның табысы туралы мәлімет ұсынуды талап етті. Бұл қаншалықты заңды?

ҚР Ұлттық Банкі Басқармасының 2020 жылғы 21 қыркүйектегі № 114 қаулысымен Бағдарламаға енгізілген түзетулерге сәйкес қосымша көмек көрсету шеңберінде қарыз алушының төлем жасау қабілетін анықтау кезінде банктер үшінші тұлғалардың кірістерін ескермейді.

43. Банк қарызыңды Бағдарлама талаптарында қайта қаржыландыруы және жақсартатын талаптар ұсынуы үшін міндетті түрде қандай да бір қоғамдық ұйымға кіру қажет деп естідім. Бұл рас па?

Бағдарлама талаптарына сәйкес Бағдарламаның өлшемшарттарына сәйкес келетін кез келген қарыз алушы дербес өзінің қаржылық ұйымына қарызды қайта қаржыландыруға және талаптарды жақсартуға өтініш бере алады.

44. Бағдарламаға қатысушылардың тізімін қайдан табуға болады. Егер мен критерийлерге сәйкес келсем, бірақ маған қарызымды қайта қаржыландырудан бас тартты, қайда өтінішпен жүгінемін?

Банктер тізбесін Ұлттық Банк Басқармасының «Ипотекалық тұрғын үй қарыздарын/ипотекалық қарыздарды қайта қаржыландыру бағдарламасын бекіту туралы» Қазақстан Республикасы Ұлттық Банкі Басқармасының 2015 жылғы 24 сәуірдегі № 69 қаулысына өзгерістер мен толықтырулар енгізу туралы» 2020 жылғы 21 қыркүйектегі № 114 қаулысының мәтінінен https://finreg.kz/?docid=1310&switch=kazakh сілтемесі бойынша көруге болады.

Қарыз алушылардың Бағдарлама шеңберінде қарыздарды қайта қаржыландырудан бас тарту туралы шағымдары әкімдіктер жанындағы Қазақстанның әр өңірлерде жұмыс істейтін ипотекалық қарызды / ипотекалық қарызды қайта қаржыландырудан алынған бас тартуға қатысты қарыз алушылардың шағымдарын қарау жөніндегі арнайы комиссиясы қарайды. Комиссиялардың мекен-жайларын Агенттіктің сайтындағы: https://finreg.kz/?docid=1310&switch=kazakh сілтемесі бойынша табуға болады.

Егер Сізде Бағдарламаға қатысты сұрақтар немесе қаржы ұйымдарына шағымдар болса, сіз өз өтініштеріңізбен:

45. Агенттік азаматтарды жеке қабылдауды жүргізе ме, мен қайдан жеке кеңес ала аламын?

Азаматтар Агенттіктің Қоғамдық қабылдау бөлмесіне (сағат 10:00-13:00 аралығында), Алматы қ. Панфилов көш., 98. мекенжайы бойынша жеке қабылдауға жазыла алады. Қаржылық қызметтерді тұтынушылардың құқықтарын қорғау департаментінің директоры А.Терентьев қабылдайды.

Жазылу үшін Yermek.Utemisov@finreg.kz электронды мекенжайына мына деректерді алдын ала жіберу қажет: ТАӘ, ЖСН, байланыс деректері, қаржы ұйымының толық атауы, өтініштің қысқаша сипатты және «Қабылдауға жазылу» тақырыбын міндетті түрде көрсетіңіз.

Сондай-ақ, азаматтарға ыңғайлы болу үшін 2020 жылғы 26 наурыздан бастап Агенттікте қаржылық қызметтерді тұтынушылардың құқықтарын қорғау бойынша жедел желідегі телефоны жұмыс істейді. Агенттіктің жедел желідегі телефоны: +7 (727) 2788 122, 2788 144. Жұмыс уақыты: дүйсенбі-жұма 9.00-ден 17.00-ге дейін.

Қаржылық реттеушімен жедел өзара әрекеттесу мақсатында сіз «Fingramota Online» мобильдік қосымшасын пайдалана аласыз. 24/7 режимде жұмыс істейтін осы мессенджер арқылы азаматтар өздерінің қаржылық қызметтерді тұтынушылар ретіндегі құқықтарының бұзылуына, қаржы өнімдерін пайдалану шарттарына қатысты сұрақтар қоя алады, қаржылық алаяқтық жағдайлары туралы және қызметінде қаржы пирамида белгілері бар күмәнді ұйымдар туралы және тағы басқа сұрақтар қоя алады.

46. Бағдарламаның 2-бөліміне сәйкес атқарушылық жазба болған жағдайда қарызды қайта қаржыландыру мүмкін бе?

«Атқарушылық iс жүргiзу және сот орындаушыларының мәртебесi туралы» Қазақстан Республикасының Заңының (бұдан әрi - Атқарушылық iс жүргiзу туралы заңы) 55-бабына сәйкес атқарушылық құжаттар бойынша өндiрiп алу борышкердiң ақша сомаларына, оның iшiнде банктерде және банк операцияларының жекелеген түрлерін жүзеге асыратын ұйымдарда тұрған ақша сомаларына да қолданылады.

Атқарушылық іс жүргізу туралы Заңның 9-бабының 11-1) тармақшасына сәйкес атқарушылық жазба сот актiлерiнiң негiзiнде берiлетiн атқарушылық парақтармен бірге атқарушылық құжаттарға жатады.

Жоғарыда айтылғандарды, сондай-ақ Бағдарламаның 2-бөлімінің 17-тармағының 10) тармақшасын ескере отырып, Бағдарламаның 2-бөлімі шеңберінде қайта қаржыландыруға Бағдарлама шеңберінде бұрын қайта қаржыландырылған, олар бойынша атқарушылық жазба бар, қарыз алушы (кепіл беруші) құрылысқа үлестік қатысу туралы шарт бойынша сатып алған жылжымайтын мүлік, тұрғын үй ғимаратының (пәтер) аяқталмаған құрылысындағы үлес түрінде кепілмен қамтамасыз етілген қарыздар жатады.

Бағдарламаға өзгерістер енгізілген кезде, Бағдарламаның 2-бөлімінің 17-тармағының 10) тармақшасының редакциясы Бағдарламаның 1-бөліміне ұқсас осы бөлікте нақтыланатын болады.

47. Шетел валютасындағы, ол бойынша сот актісі бар қарызды қайта қаржыландыру кезінде, Бағдарламаның 1-бөлімі бойынша өтемақы сомасы қандай бағам бойынша есептеледі?

Бағдарламаның 4-тармағының 5) тармақшасына сәйкес ҚОҚ банктен алуы тиіс салым бойынша сыйақы сомасы шегінде банктің, ұйымның талаптарын:

Осы тармақшаның бірінші абзацында көзделген талаптарды өтеу салым бойынша ПКҚ-қа/ҚОҚ-қа төлеуге жататын тоқсан соңындағы жағдай бойынша есептелген сыйақы шегінде жүзеге асырылады.

Егер мемлекеттік баж, өтеуге жататын бағамдық айырма сомалары салым бойынша ПКҚ-тың/ҚОҚ-тың есепті тоқсанда төлеуге жататын сыйақы сомасынан асып кетсе, артық сома Салым бойынша ПКҚ-тың/ҚОҚ-тың келесі кезеңдерде төлеуге жататын сыйақы есебінен өтеледі.

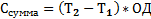

Бұл ретте салым бойынша сыйақы есебінен өтелуге жататын бағамдық айырма мөлшеріндегі өтемақы сомасының есебі Бағдарламаның 2-бөлімі 17-тармағының 17) тармақшасында көзделген формулаларды қолдана отырып есептеледі.

Осылайша, сот актісі шығарылған қарызды қайта қаржыландыру кезіндегі өтемақы сомасы мынадай формула бойынша есептеледі:

мұнда:

- Өтемақы сомасы;

- Өтемақы сомасы;Сот актісі шетел валютасында шығарылған шетел валютасындағы қарыз бойынша қарызды қайта қаржыландыру күніндегі ұлттық валютаның (теңгенің) шетел валютасына қатысты ресми бағамы қолданылады.

Егер қарызды қайта қаржыландыру сәтінде бағамдық айырма сомасы негізгі борыштың қалдығынан асып кетсе, онда бағамдық айырма сомасы негізгі борыш қалдығының сомасына теңестіріледі.

Осылайша, сот актісі шетел валютасында шығарылған қарызды қайта қаржыландырған кезде өтемақы сомасын есептеу кезінде қарызды қайта қаржыландыру күніндегі ұлттық валютаның (теңгенің) қарыздың шетел валютасына қатысты бағамын қолдану керек.

48. Айырбастау тәсілімен қайта қаржыландыру және айырбастау тәсілімен қайта қаржыландыруға соманы айқындау кезінде өтемақы сомасы қандай формулалар бойынша есептеледі?

Қайта қаржыландыру, оның ішінде қарыз алушының шетел валютасымен берілген ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарын) айырбастау кезінде өтемақы сомасы Бағдарламаның 2-бөлімінің 17-тармағының 17) тармақшасына сәйкес формулалар бойынша есептеледі.

Бұл ретте шетел валютасында берілген қарыз бойынша қайта қаржыландырылатын соманы айқындау 2015 жылғы 18 тамыздағы жағдай бойынша Ұлттық Банктің ресми бағамы бойынша жүзеге асырылады.

2015 жылғы 18 тамызға дейін заңды күшіне енген сот актісі бар қарыз бойынша қайта қаржыландырылатын соманы айқындау негізгі борыш сомасы бойынша жүзеге асырылады:

теңгемен-сот актісіне сәйкес;

шетел валютасында - сот актісі шығарылған күнгі Ұлттық Банктің ресми бағамы бойынша теңгемен баламасында.

Сот актісі 2015 жылғы 18 тамыздан кейін теңгемен не шетел валютасымен шығарылған шетел валютасымен қарыз бойынша қайта қаржыландырылатын соманы айқындау Ұлттық Банктің 2015 жылғы 18 тамыздағы ресми бағамы бойынша теңгемен негізгі борыш сомасы бойынша жүзеге асырылады.

48. Бағдарлама аясында қандай салықтық жеңілдіктер қарастырылған?

Салық кодексінің 232-бабының 5-тармағының 10) тармақшасына сәйкес осы Кодекстің 250-бабының 1, 3, 6 және 7-тармақтарына сәйкес провизияларды (резервтердi) құру бойынша шығыстар сомасын шегеруге құқығы бар салық төлеушi құрған провизиялардың (резервтердiң) мөлшерiн азайтудан, осы Кодекстiң 250-бабының 3-тармағына сәйкес провизиялар (резервтер) құру бойынша шығыстар сомасын шегеруге құқығы бар салық төлеушiнің кредит (қарыз) бойынша үмiтсiз берешекті және ол бойынша сыйақыны кешіруіне байланысты Қазақстан Республикасының Ұлттық Банкі бекіткен ипотекалық тұрғын үй қарыздарын (ипотекалық қарыздарды) қайта қаржыландыру бағдарламасы шеңберінде қайта қаржыландырылуға жататын ипотекалық тұрғын үй қарызы (ипотекалық қарыз) бойынша борышкерге қойылатын талап мөлшерін азайтқан жағдайда борышкерге қойылатын талап мөлшері азайтылған кезде есепті және (немесе) алдыңғы салықтық кезеңдерде шегерімге жатқызылған провизиялар (резервтер) сомасы, салық кезеңі ішінде кешірілген кредиттер (қарыздар) бойынша үмітсіз берешектің және олар бойынша сыйақының жалпы сомасының салық кезеңінің басындағы кредиттер (қарыздар) және олар бойынша сыйақылар бойынша негізгі борыш сомасына арақатынасының ең жоғары мөлшерін төмендетуден түсетiн кірістер деп танылмайды. Бұл ретте мұндай арақатынастың ең жоғары мөлшері 0,1 коэффициентке тең.

Осылайша, Бағдарламаның 2-1-бөлімі шеңберінде банк айырбастау тәсілімен қарызды қайта қаржыландыруды жүргізген кезде ипотекалық тұрғын үй қарызы (ипотекалық қарыз) бойынша борышкерге қойылатын талаптың мөлшерін азайту Салық кодексінің жоғарыда көрсетілген ережелеріне сәйкес провизиялар (резервтер) мөлшерін төмендетуден болған кіріс болып танылмайды.

49. Кепілмен қамтамасыз етілмеген берешек қалдығы кешірілген кезде: негізгі борыш сомасы бойынша; бағамдағы айырма сомасы бойынша; ХӘОТ клиенттері бойынша мемлекеттік баж сомасы бойынша 1-бөлім бойынша Салым/2-бөлім бойынша Өтемақы сомасы есебінен өтемақы алуға болады ма?

Бланкілік қалдық кешірілген кезде шығыстарды өтеу бойынша

Бағдарламаның 1-бөлімі 8-тармағының 6) тармақшасына сәйкес банк, ҚИК, ұйым қарыз алушының басқа жылжымайтын мүлкі болмаған кезде ол бойынша қамтамасыз ету қарыз бойынша берешекті өндіріп алу шеңберінде сатылған жылжымайтын мүлік болған қарыз алушы 2004 жылғы 1 қаңтар – 2009 жылғы 31 желтоқсан аралығындағы кезеңде алған ипотекалық тұрғын үй қарызы (ипотекалық қарыз) бойынша берешек қалдығын кешіру туралы мәселені қарауға құқылы;

Сондай-ақ, Бағдарламаның 2-бөлімі 17-тармағының 14) тармақшасына сәйкес банк, ҚИК, ұйым қарыз алушының басқа жылжымайтын мүлкі болмаған кезде 2016 жылғы 1 қаңтарға дейін шетел валютасында алған (оның ішінде теңгемен қайта қаржыландырылған, не 2015 жылғы 18 тамыздан кейін сот шешімімен өндіріп алынған), ол бойынша қамтамасыз ету қарыз бойынша берешекті өндіріп алу шеңберінде сатылған жылжымайтын мүлік болған қарыз бойынша берешектің қалдығын кешіруге құқылы.

Банк, ҚИК, ұйым ол бойынша қамтамасыз ету қарыз бойынша берешекті өндіріп алу шеңберінде сатылған жылжымайтын мүлік болған, 2016 жылғы 1 қаңтарға дейін шетел валютасында алынған қарыз бойынша берешектің қалдығын айырбастау тәсілімен қайта қаржыландыруға құқылы.

Осылайша, кепіл ретінде қарыз алушының басқа жылжымайтын мүлкі болмаған кезде бланкілік қалдықты қайта қаржыландыру, оның ішінде айырбастау тәсілімен не оны кешіру банктің міндеті емес, құқығы болып табылады. Бұл ретте ҚОҚ-тың бланкілік қалдық, сондай-ақ оны айырбастау кезінде пайда болған бағамдағы айырма сомасындағы банктің шығыстарын өтеу Бағдарламада көзделмеген.

Мемлекеттік баж салығы сомалары бойынша шығыстарды өтеуге қатысты

Бағдарламаның 1-бөлімінің 4-тармағының 5) тармақшасына, сондай-ақ Бағдарламаның 2-бөлімінің 13-тармағының 4-1) тармақшасына сәйкес ҚОҚ банктен алуы тиіс салым бойынша сыйақы сомасы шегінде банктің, ұйымның талаптарын мемлекеттік баж салығы сомалары, оның ішінде ХӘОТ-қа жататын қарыз алушылардың қайта қаржыландырылатын қарызы бойынша берешегін банктің пайдасына өндіріп алу туралы заңды күшіне енген сот актілерінде көрсетілген, сондай-ақ ХӘОТ-қа жататын қарыз алушылардың қайта қаржыландырылатын қарызы бойынша берешекті өндіріп алу кезінде атқарушылық жазба жасау немесе нотариустың тиісті қаулысын шығару арқылы банк, ұйым төлеген қоса қарыз алушыдан/кепілгерден/кепіл берушіден алынған сомалар бойынша өтейді.

Сондай-ақ Бағдарламаның 2-бөлімі 13-тармағының 4-1) тармақшасына сәйкес ҚОҚ банктен алуы тиіс салым бойынша сыйақы сомасы шегінде банктің мемлекеттік баж салығы сомалары, оның ішінде банктің пайдасына ХӘОТ-қа жататын қарыз алушылардың қайта қаржыландырылатын қарызы бойынша берешекті өндіріп алу туралы заңды күшіне енген сот актілерінде көрсетілген, сондай-ақ ХӘОТ-қа жататын қарыз алушылардың қайта қаржыландырылатын қарызы бойынша берешекті өндіріп алу кезінде атқарушылық жазба жасау немесе нотариустың тиісті қаулысын шығару арқылы банк төлеген қоса қарыз алушыдан/кепілгерден/кепіл берушіден талап ету сомаларын өтейді.

Бұл ретте Бағдарламаның 2-бөлімі 17-тармағының 14) тармақшасына сәйкес қарыз алушының қайта қаржыландырылатын, оның ішінде айырбастау тәсілімен қайта қаржыландырылатын қарызы бойынша борыш жүктемесін жеңілдету мақсатында банк заңды күшіне енген сот актілерінде көрсетілген, сондай-ақ банк орындаушылық жазбаны жасау немесе нотариустың тиісті қаулысын шығару арқылы ХӘОТ-қа жататын қарыз алушылардың қайта қаржыландырылатын қарызы бойынша берешекті өндіріп алу кезінде төлеген сомасы бойынша қарыз алушыға қойылатын талаптарды кешіреді.

Осылайша, банк ХӘОТ-ға жататын қарыз алушыларға қойылатын кешірген талаптар мемлекеттік баж салығы сомасында ҚОҚ өтеуге жатады.

50. Бағдарламаның 2-1-бөлімі шеңберінде өтелуге тиіс негізгі борыштың қалдығын анықтау үшін валюта бағамы бойынша: «сот актісі шығарылған күнгі» бағам бойынша немесе «белгілі бір сот актісімен» бағамы бойынша айтыңызшы.

Бағдарламаның 2-1-бөлімінің 17-12-тармағына сәйкес, Бағдарламаның 2-1-бөлімі бойынша қосымша көмек көрсету шеңберінде өтеу сомасын айқындау үшін қарыз бойынша негізгі борыштың қалдығын айқындау Ұлттық Банктің 2015 жылғы 18 тамыздағы қарыздың шетел валютасына қатысты ресми бағамы бойынша айқындалады.

Сот актісі 2015 жылғы 18 тамызға дейін ұлттық валютада шығарылған шетел валютасындағы қарыз бойынша негізгі борыштың қалдығы Ұлттық Банктің сот актісі шығарылған күнгі қарыздың шетел валютасына ресми бағамы бойынша айқындалады.

Бұл ретте, егер сот актісінде ұлттық валютаның шетел валютасына бағамы көрсетілген жағдайда, онда негізгі борыш сомасын сот актісінде көрсетілген бағам бойынша айқындаған жөн.

51. Қарыз алушылардың барлық санаттары бойынша Бағдарламаның 2-1-бөлімі шеңберінде мемлекеттік баж сомалары қалай өтеледі?

Бағдарламаның 2-1-бөлімінің 17-3-тармағына сәйкес ҚҚҚ банктен алынуға жататын салым бойынша сыйақы сомасы шегінде заңды күшіне енген сот актілерінде көрсетілген, сондай-ақ атқарушылық жазба жасау немесе нотариустың тиісті қаулысын шығару арқылы қарыз алушының қарызы бойынша берешекті өндіріп алу кезінде төленген, қосалқы қарыз алушыдан/кепілгерден/кепіл берушіден алынған мемлекеттік баж сомалары банктің, ұйымның талаптарын өтейді.

Осылайша, Бағдарламаның 2-1-бөлімі бойынша ХӘОТ (қарыздары Бағдарламаның 1 және 2-бөлімдері бойынша қайта қаржыландырылған) және ХӘОТ емес (тұрғын үйі банктің балансында тұрған қарыз алушылар бойынша) қарыз алушылардың барлық санаттары бойынша банк талаптарын өтеу көзделген.

52. Заңды тұлғаның қарызы бойынша Бағдарламаның 2-1-бөлімі шеңберінде кепіл берушіні қаржыландыруға қатысты ақпарат беріңізші.

Бағдарламаның 2-1-бөлімінің 17-8-тармағына сәйкес банк баланста тұрған тұрғын үйді қарыз алушының/кепіл берушінің меншігіне беру мақсатында тараптардың келісімі бойынша қарыз алушыны/кепіл берушіні қаржыландыруды жүзеге асырады.

17-9-тармаққа сәйкес банк, ҚИК, Ұйым қарыз алушының борыш жүктемесін жеңілдету мақсатында, қарыз алушының негізгі борышы, сыйақы, комиссия, тұрақсыздық айыбы (өсімпұл, айыппұл) бойынша берешегін, мемлекеттік баждар сомасы бойынша қарыз алушыға қойылатын талаптарды кешіреді.

Бұл ретте, Бағдарламаның 1-тармағының 8) тармақшасын негізге ала отырып, банктен, ҚИК, Ұйымнан ипотекалық тұрғын үй қарызды (ипотекалық қарыз) алған жеке тұлға - қарыз алушы/ жеке кәсіпкер.

Осылайша, Бағдарламада заңды тұлғалардың қарыздары бойынша кепіл берушілерді қаржыландыру көзделмеген.

Сонымен бірге, егер жеке тұлға - кепіл беруші ипотекалық тұрғын үй қарызын қайта қаржыландырудан бас тарту туралы қарыз алушылардың шағымдарын қарау жөніндегі комиссияға жүгінген және кепіл берушінің қаржылық және әлеуметтік жағдайын ескере отырып оң ұсынымын қабылдаған жағдайда, банк Бағдарламаның 2-бөлімнің талаптарына сәйкес ҚОҚ-қа қаражатты өтеумен Комиссияның ұсынысын орындауға құқылы.

53. Бағдарламаның 2-1-бөлімінің талаптарын бұза отырып, банктің ішкі кредиттік саясатына сәйкес қосымша көмек көрсетіледі ме?

Бағдарламаның 2-1-бөлімінің 17-13-тармағына сәйкес қосымша көмек көрсету тетігі банкке, ҚИК-ке, ұйымға қарыз алушының / жалға алушының қаржылық және әлеуметтік жағдайын талдау негізінде оны қолдану құқығын ұсынады. Банк, ҚИҚ, ұйым ішкі саясатты ескере отырып, қарыз алушыға / жалға алушыға қатысты қосымша көмек көрсету шараларын қолдану туралы шешім қабылдайды.

Бағдарламаның 17-7-тармағына сәйкес Қарыз алушының қаржылық жағдайына талдау жүргізу және төлем қабілеттілігін айқындау кезінде Банк, ҚИК, Ұйым үшінші тұлғалардың, оның ішінде қоса қарыз алушының, кепілгердің, кепіл берушінің қарыз шарты/кепіл шарты бойынша кірістерін ескермейді.

Қарыз алушының төлем қабілеттілігін айқындау кезінде мемлекеттік бюджеттен және (немесе) Мемлекеттік әлеуметтік сақтандыру қорынан төленетін жәрдемақылар мен әлеуметтік төлемдер, сондай-ақ алименттер кіріс ретінде танылмайды.

Осылайша, Бағдарламаның 2-1-бөлімінің 17-7 тармағының көрсетілген талаптарын ескере отырып, банктің тиісті ішкі құжаттарымен анықталған банктің ішкі саясаты Бағдарламаның талаптарына сәйкес болуға тиіс.

Бағдарламаның талаптарын сақтамай, оның ішінде қарастырылатын шешімдерді қабылдау Бағдарлама талаптарын бұзу болып табылады.

- Сұрақ қою -

Сенгіштік сіздің осал тұсыңыз болғанда: қарт адамдарды қаржы алаяқтарынан қалай қорғауға болады

Салық шегерімдері дегеніміз не және 2025 жылы оны қалай қолдануға болады

Жеке сот орындаушылары "қол сұғылмайтын" банк шотын бұғаттауға құқылы ма?

Жаңа жағдайлардағы жеке пәтер: 2026 жылы ипотекамен не болады

WhatsApp-ғы жаңа қатер және одан қалайша қорғану қажет. ҚНРДА қазақстандықтарды ескертеді

Қате ақша аударымы, не істеу керек: қадамдық нұсқаулық